Depuis le 1er janvier 2019, les entreprises ont de nouvelles responsabilités puisqu’elles deviennent collectrices de l’impôt sur le revenu.

Dans le cas d’un contrat d’apprentissage ou de stage, la rémunération versée à un apprenti ou un stagiaire est exonérée d’impôt sur le revenu en deçà d’un seuil annuel correspondant au montant du SMIC annuel (ex : seuil fixé à 17 982 € pour 2018). Ce montant est révisé chaque année (cf. art. 81 bis du Code Général des Impôts).

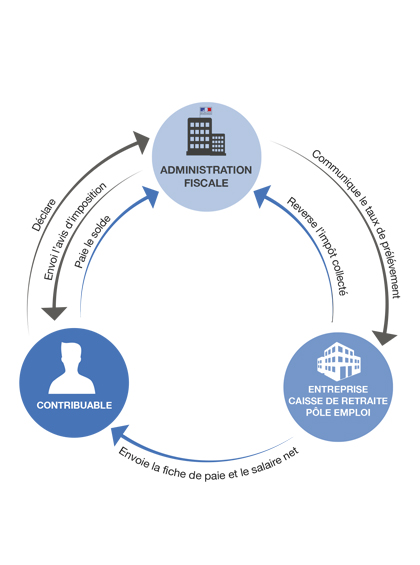

La nouvelle gestion de l’impôt sur le revenu place l’entreprise au cœur de la réforme.

De nouvelles responsabilités seront attribuées avec notamment le respect de 4 nouvelles obligations.

Plus précisément, au sein de l’entreprise, ce sont les personnes établissant la paie des salariés qui seront les plus impactées.

Grâce à la DSN, les entreprises reçoivent des informations de la part des organismes via un « flux retour », dit compte-rendu métier (CRM). Ce flux retour sera utilisé par la DGFiP pour transmettre, pour chaque salarié, le taux de prélèvement à la source qui devra être appliqué le mois suivant.

En fonction du taux transmis par la DGFiP, les calculs dans le bulletin de paie sont automatiques. En l’absence de taux l’employeur devra appliquer le taux par défaut correspondant à son revenu salarial. Intégré dans les logiciels de paie, ce taux est issu d’une grille élaborée par l’Administration Fiscale.

Facilité par le biais de la DSN, de nouvelles rubriques PAS ont été créés.

Ajout de rubriques au sein du bloc versement individu reprenant les informations PAS pour chaque salarié.

Ajout d’un bloc organisme DGFiP pour le reversement de l’impôt.

Ajout d’un bloc de régularisation dédié au prélèvement à la source.

*À noter que pour les entreprises de – de 11 salariés, il est possible de reverser au trimestre (en option)

L’administration fiscale restera le seul interlocuteur du contribuable, elle continuera à recevoir ses déclarations de revenus, à calculer le montant final de l’impôt et à recevoir le paiement du solde d’impôt ou à procéder à la restitution d’un éventuel trop-versé.

Si les entreprises se trompent lors du calcul du prélèvement ou lors du reversement du prélèvement à l’administration fiscale, elles seront responsables comme elles le sont aujourd’hui pour les cotisations sociales salariales.

Si les entreprises sont défaillantes dans le reversement à l’administration fiscale de l’impôt prélevé sur les salaires de leurs employés, les services fiscaux utiliseront les prérogatives classiques à leur encontre, mais en aucun cas ils ne se tourneront vers le contribuable ayant déjà été prélevé.

Les pénalités en détail :

L’absence de confidentialité ou l’utilisation d’un taux à d’autres fins est protégée par des sanctions pénales de droit commun :

Le changement notable de cette réforme concerne la méthode de collecte de l’impôt :

La déclaration annuelle sera maintenue dans le but de vérifier si l’administration fiscale possède les bonnes informations. Chaque foyer fiscal possède ainsi un taux qui est adapté à sa situation réelle.

Afin de correspondre au mieux aux besoins des salariés, ils auront la possibilité de choisir entre 3 taux.

Il s’applique à l’ensemble des revenus du salarié (revenus salariaux, revenus fonciers, etc.) et prend en compte la situation du foyer fiscal.

Dans le cas où le salarié souhaite garder confidentiel sa situation ou des revenus autres, il peut opter pour le taux non-personnalisé :

L’application de ce taux conduit à un prélèvement moins ou plus important par rapport au taux personnalisé, puisqu’il ne prend pas en compte les autres revenus ainsi que la situation familiale du salarié.

Le salarié devra régler la différence chaque mois auprès de la DGFIP. En revanche, la prise en compte de sa situation familiale s’effectuera au moment de la déclaration annuelle.

Calculé par l’administration fiscale, ce taux concerne les couples mariés ou pacsés soumis à une imposition commune mais qui souhaitent payer l’impôt en fonction de leurs revenus respectifs. L’application du taux individualisé n’aura pas d’incidence sur le montant total de l’impôt dû par le couple qui restera calculé sur la somme de ses revenus et en fonction du nombre de parts de quotient familial.

Les prélèvements effectués sur les salaires de vos employés, tout au long de l’année, ne tiennent pas compte des réductions et crédits d’impôt. Ce qui signifie que le trop perçu sera restitué, en une seule fois, lors de la régularisation du solde en septembre N + 1.

À SAVOIR

Si vos salariés emploient une personne à domicile ou font garder leurs jeunes enfants à l’extérieur, chaque année avant le 1er mars, une partie de leur crédit d’impôt (30 %) dont ils ont bénéficié en N – 1, leur sera versée, sous forme d’acompte, afin de soulager leur trésorerie. Le solde restant sera versé en août ou en septembre.

Découvrez nos solutions de gestion de la paie