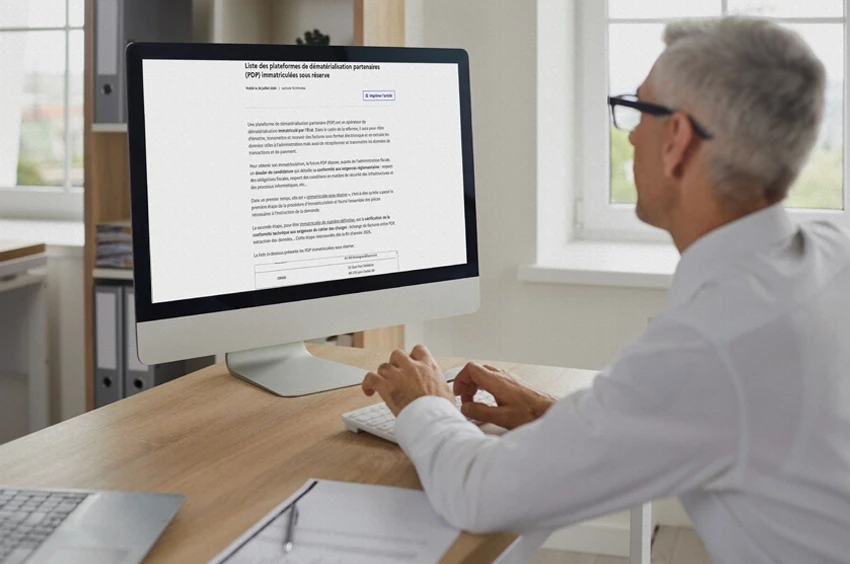

Chaque année, des milliers d’entreprises sont plongées dans l’incertitude en raison d’une procédure redoutée, le contrôle fiscal. C’est une procédure qui suscite des inquiétudes légitimes, car les autorités fiscales scrutent méticuleusement les comptes de ces entreprises.

Selon les données du Ministère de l’Économie, en 2022, plus de 320 000 contrôles fiscaux ont été effectués en France. Cela démontre à quel point les autorités sont déterminées à traquer la fraude fiscale.

En tant que gérant d’une TPE, vous vous demandez peut-être quels sont les risques encourus par votre entreprise si elle devait être sélectionnée.

Dans cet article, nous vous invitons à explorer les aspects complexes du contrôle fiscal. Nous allons vous guider à travers les défis potentiels et les moyens de protéger votre entreprise des risques qui planent.

À quoi s’attendre lors d’un contrôle fiscal ?

L’administration réalise des contrôles pour lutter contre la fraude et garantir que les entreprises respectent les lois fiscales.

Un contrôle fiscal est une procédure légale au cours de laquelle l’administration fiscale examine attentivement les comptes et les déclarations fiscales d’une entreprise. L’objectif principal est de s’assurer de leur exactitude et de leur conformité. Ces contrôles peuvent être déclenchés pour diverses raisons, notamment en cas d’irrégularité sur l’avis d’imposition, de signalements, ou encore de manière aléatoire.

Pour anticiper et minimiser les risques liés au contrôle fiscal, une solution efficace est l’utilisation d’un logiciel de comptabilité en ligne comme EBP Comptabilité Hubbix intégrant le Fichier des Écritures Comptables (FEC). C’est un document comptable au format électronique qui regroupe toutes les écritures comptables d’une entreprise sur une période déterminée. Depuis 2014, le FEC est obligatoire en France et il doit être conservé pour une durée de 6 ans. Grâce à sa mise en place, vous centralisez et archivez toutes les transactions comptables de votre entreprise. Vous pouvez également réduire les erreurs et faciliter le contrôle fiscal.

Quels sont les types de contrôles fiscaux ?

Divers types de contrôles fiscaux peuvent être initiés en réaction à des indicateurs variés, tels que des fluctuations significatives de revenus, des inexactitudes dans les déclarations fiscales, des conduites atypiques de l’entreprise, ou même une vérification spontanée effectuée par les inspecteurs des Finances publiques. Ces examens poursuivent des objectifs spécifiques, mais ils convergent vers un but commun : garantir la conformité fiscale des entreprises.

Il existe deux types de contrôles fiscaux, un contrôle externe et un contrôle interne.

- Le contrôle fiscal interne (sur pièces) est réalisé par les agents de l’administration fiscale. Il s’agit d’un simple contrôle des déclarations et des pièces justificatives fournies par l’entreprise. Ce type de contrôle s’effectue généralement à distance, directement dans les locaux de l’Administration Publique.

- Le contrôle fiscal externe, plus approfondi que le contrôle interne, est mené par un agent de l’administration fiscale au sein de l’entreprise concernée. Il vise à vérifier en détail la conformité de l’entreprise en examinant ses comptes, ses déclarations et ses documents fiscaux.

Comment se déroule un contrôle fiscal ?

Si votre entreprise reçoit un avis de vérification fiscale en fin d’année, cela signifie qu’elle fait l’objet d’un contrôle.

La durée d’un contrôle fiscal varie selon la complexité de votre structure. Cela peut prendre plusieurs semaines à plusieurs mois. Il faut donc se préparer à une période prolongée de coopération avec l’administration fiscale.

La première étape à retenir est celle de la préparation. Rassemblez tous les documents financiers et fiscaux pertinents, tels que les déclarations de revenus, les factures, les contrats et les registres comptables. Organisez-les de manière systématique pour une réponse efficace aux demandes de l’administration fiscale. Cette étape vous permettra également de vérifier tous les documents issus de vos comptes bancaires avant leur inspection.

Lorsque le contrôle commence, l’étape suivante est celle de l’audit détaillé des documents que vous avez fournis. Cela comprend l’examen des déclarations fiscales, des comptes, des factures, des contrats et d’autres documents comptables essentiels.

Après l’audit, les agents fiscaux procèdent à l’évaluation des impôts. Sur la base de leurs conclusions, ils calculent les impôts dus ou recommandent des ajustements aux déclarations fiscales de l’entreprise. Il est important de noter que si toutes les procédures ont été correctement suivies et que les déclarations sont exactes, cela peut ainsi se traduire par l’absence de paiement supplémentaire, voire un remboursement en cas de trop-perçu.

Le contrôle fiscal se conclut par un avis de résultat envoyé par les autorités fiscales. Il précise les ajustements éventuels et les montants à payer, le cas échéant. Vous avez le droit de faire des objections en cas de désaccord avec les conclusions fournies. Si des impôts supplémentaires sont dus en raison des ajustements, l’entreprise devra les payer conformément à la décision des autorités fiscales.

Quels sont les risques encourus pour l’entreprise contrôlée ?

Les retards dans les opérations financières peuvent découler de diverses causes liées à la non-conformité fiscale. En cas d’irrégularités fiscales, les entreprises entrent dans une zone à risques où les complications se multiplient. Par exemple, le redressement fiscal vise à corriger les déclarations fiscales erronées. Cette procédure, outre l’analyse approfondie de la situation financière de l’entreprise, peut entraîner des sanctions financières importantes. Les conséquences d’un redressement fiscal peuvent se traduire par des coûts substantiels, des retards dans les opérations financières, et même nuire à la réputation de l’entreprise.

Les erreurs ou omissions fiscales peuvent entraîner des amendes courantes. Elles peuvent varier en fonction de la gravité de l’infraction. Par exemple, les amendes peuvent représenter jusqu’à 10% du montant de l’impôt éludé.

De plus, en cas de non-conformité, une majoration sur le montant dû peut être appliquée. Cette majoration peut atteindre jusqu’à 40% du montant des droits éludés, accroissant ainsi les coûts pour l’entreprise.

Si vous voulez minimiser les risques au maximum et éviter les problèmes coûteux, la tenue correcte du Fichier des Écritures Comptables se révèle une solution très efficace. Elle facilite grandement la coopération avec les autorités fiscales en cas de contrôle, permet de réduire les erreurs et démontre la transparence et la conformité de votre entreprise à ses obligations fiscales.

Quelles sont les stratégies d’atténuation des risques ?

La prévention des risques liés à un contrôle fiscal exige la mise en place d’une stratégie d’atténuation efficace. Dans cette partie, vous trouverez quelques étapes à suivre.

Pour débuter, établissez des procédures internes rigoureuses. Elles vous aideront à maintenir une documentation fiscale complète et précise. En outre, il est indispensable d’assurer la formation du personnel en matière de responsabilités fiscales.

Avant même qu’un contrôle ne soit envisagé, il est essentiel de réviser régulièrement vos comptes et déclarations fiscales. Cette démarche permet de détecter et de corriger les erreurs fiscales potentielles. La mise en place d’une comptabilité précise est fondamentale.

En cas de contrôle, il est nécessaire de prendre des “mesures post-contrôle” pour prévenir de futures erreurs. Assurez-vous de suivre de près la mise en œuvre de ces mesures pour garantir la conformité continue.

Pour les entreprises, collaborer avec des experts pour la gestion fiscale peut être une stratégie judicieuse. Les professionnels de la fiscalité sont mieux équipés pour suivre et garantir la conformité fiscale, réduisant ainsi les risques. Ils peuvent également vous aider à naviguer à travers des procédures spécifiques, telles que le formulaire 3030, contribuant ainsi à minimiser les risques lors d’un contrôle fiscal.

En conclusion, le contrôle fiscal demeure une réalité incontournable pour les entreprises, avec des risques fiscaux pouvant engendrer des conséquences financières majeures. La gestion efficace de ces risques est essentielle pour assurer la stabilité financière et la conformité fiscale. Avec une approche proactive et la mise en place de procédures bien définies, il est non seulement possible de minimiser les risques, mais aussi d’aborder les contrôles fiscaux avec confiance.

De plus, dans le contexte actuel de transition vers la facture électronique, l’utilisation d’un logiciel de comptabilité se révèle être la solution parfaitement adaptée pour vous aider à naviguer dans ce nouvel environnement en toute sérénité. La facture électronique représente l’avenir de la gestion financière, facilitant cette transition et optimisant votre processus de facturation. Elle offre une opportunité inestimable pour simplifier et moderniser votre gestion financière, renforçant ainsi votre compétitivité dans un monde en constante évolution.